Beim Blick auf die aktuell rasant wachsende Anzahl an Batteriespeicherprojekten stellt sich für mich immer wieder die spannende Frage, wie stark der Markteintritt von Batteriespeichern die Preise in Primärregelleistung, Sekundärregelleistung und der Arbitrage beeinflussen wird. Zur Berechnung dieser Effekte werden üblicherweise Fundamentalmodelle verwendet. Die Ergebnisse aus den Fundamentalmodellen hängen aufgrund der vielen nötigen Annahmen leider immer ein Stück weit von der Meinung des jeweiligen Modellierers ab.

In dieser kleinen Artikelserie möchte ich daher versuchen, einen anderen (hoffentlich objektiveren) Weg einzuschlagen. Um Aussagen über die Zukunft zu treffen, hilft nämlich oft auch ein Blick in die Vergangenheit. In diesem Sinne habe ich mir die historischen Marktdaten ab 2020 angeschaut und mir die folgende Frage gestellt:

Wie sehr hätte eine zusätzliche Flexibilität in Höhe von 100 MW die historischen Marktpreise beeinflusst?

Dieser erste Teil dieser Artikelserie beschäftigt sich mit den Preiseffekten in der PRL, die nächsten beiden Teile mit SRL und Arbitrage im Stromhandel.

Grundlagen der internationalen PRL Beschaffungs-Kooperation

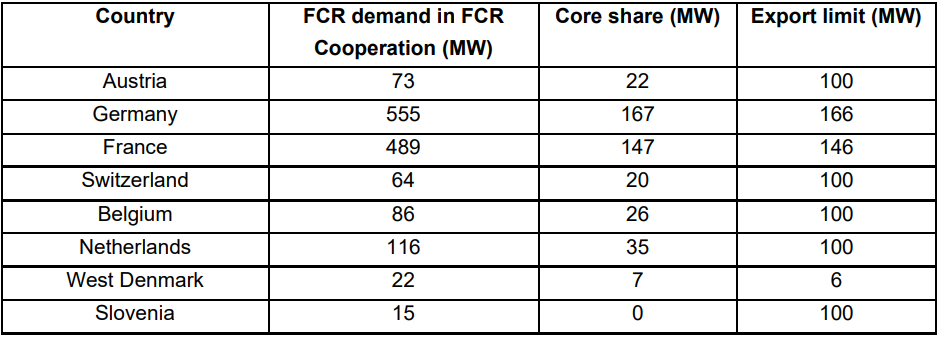

Über die internationale Kooperation zur Beschaffung von PRL werden von den Übertragungsnetzbetreibern (ÜNB) täglich ca. 1.400 MW an Leistung eingekauft. Die ENTSO-E hat hierbei Richtlinien entwickelt, die vorgeben wieviel Leistung aus den einzelnen Ländern minimal und maximal beschafft werden darf. Diese Grenzen wurden geschaffen, damit die Anbieter relativ gleichmäßig über die einzelnen Länder verteilt sind und im Falle eines Netz-Splits jede Region auf ausreichende Regelreserven zurückgreifen kann.

Für Deutschland liegt der PRL-Bedarf (Stand 11.12.2022) bei 555 MW. Hiervon müssen mindestens 167 MW (Kernanteil/Core share) innerhalb Deutschlands beschafft werden. Der Rest kann aus den Nachbarländern “importiert” werden, wenn die PRL dort günstiger ist. Falls PRL-Anbieter aus Deutschland besonders niedrigere Preise bieten, können diese zusätzlich zum eigentlichen Bedarf noch bis zu 166 MW (Export Limit) an die Nachbarländer exportieren. Das heißt, dass deutsche Anbieter in Summe bis zu 721 MW an PRL bereitstellen können. Durch Aufnahme von West-Dänemark in den deutsch-luxemburgischen Leistungs-Frequenz-Regelblock (LFR-Block) ist die mögliche Exportleistung nochmals leicht angestiegen.

Solange die Anbieter aller Länder mindestens ihren Kernanteil anbieten und nicht an ihre jeweiligen Export-Limits stoßen, gilt in allen Ländern der gleiche grenzüberschreitende Marginalpreis. Wird aus einem Land jedoch mehr Leistung angeboten, als es exportieren kann und ist die angebotene Leistung günstiger als der grenzüberschreitende Marginalpreis, wird für dieses Land ein lokaler Marginalpreis gebildet. Wenn z.B. aus Deutschland mehr als 721 MW an PRL angeboten werden und die Gebote unter denen der Nachbarländern liegen, sinkt der lokale Marginalpreis.

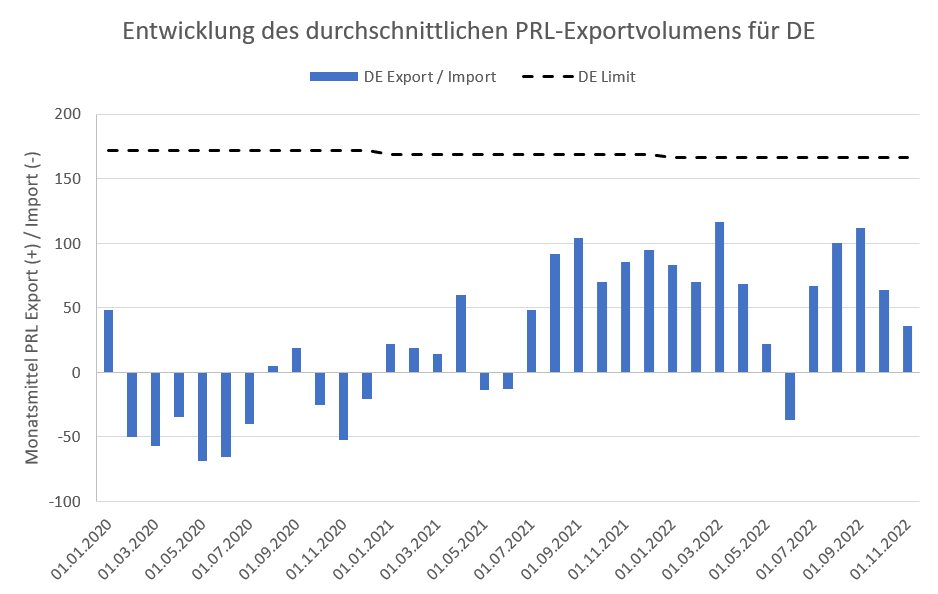

Dies ist relevant, weil Deutschland in der Vergangenheit bereits häufig an sein Export-Limit gestoßen ist. In 2021 lag das durchschnittliche Exportvolumen bei knapp 50 MW. Diese Zahl ist im Jahr 2022 nochmals gestiegen und lag bis November bei fast 65 MW. Dies ist in der folgenden Grafik anschaulich dargestellt.

Aufgrund der großen Zahl an Speicher-Projekten, die in diesem und nächstem Jahr in Betrieb genommen werden, gehe ich hier von weiter steigenden Zahlen aus. In der folgenden Auswertung nehme ich vereinfachend an, dass die neue Flexibilität mit ihrer Leistung von 100 MW immer einen lokalen, deutschen Marginalpreis erzeugt hätte.

Auswertung der Anonymen Angebotslisten in der PRL

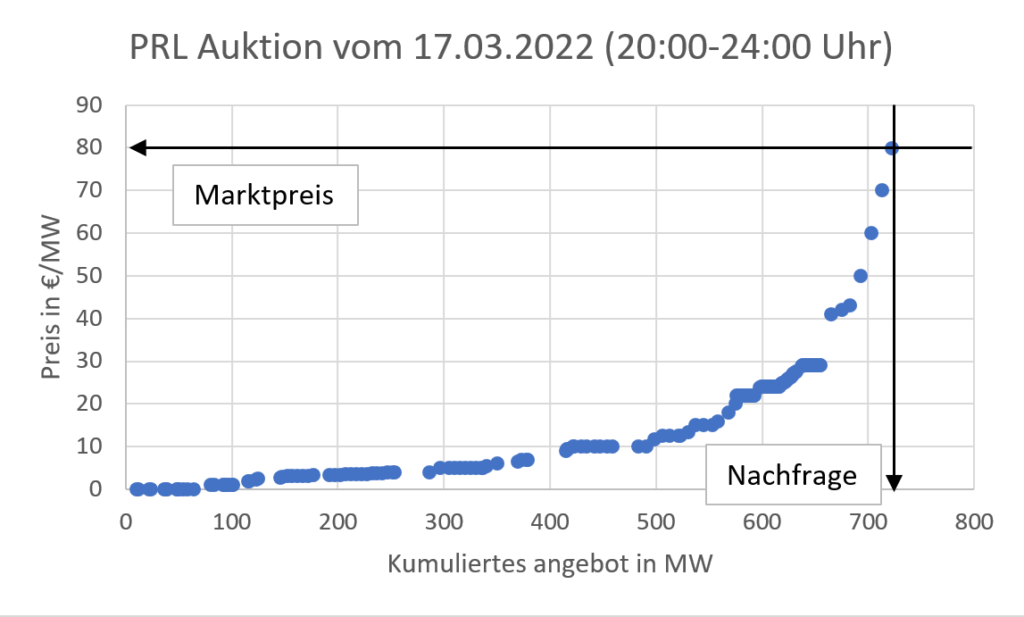

Die Ergebnisse der täglichen PRL-Auktionen werden in Form von anonymen Angebotslisten auf der Seite der ÜNB veröffentlicht. Diese Listen enthalten nur die bezuschlagten Angebote. Alle Gebote von Anbietern, die ihre Einheiten über dem Marginalpreis liegen, werden nicht veröffentlicht. In der folgenden Grafik ist dies exemplarisch dargestellt.

Zur Abschätzung des Markteintritts von 100 MW zusätzlicher Flexibilität habe ich vereinfacht angenommen, dass diese mit niedrigen Opportunitätskosten die teuersten Gebote aus dem Markt drängt. Alternativ kann das gleiche Ergebnis über einer Verringerung der Nachfrage um 100 MW erreicht werden. Dies Grafik zeigt, dass sich der Marginalpreis durch die zusätzliche Flexibilität von 80 €/MW auf 26 €/MW verringert hätte.

Abschätzung der Marktpreisveränderungen

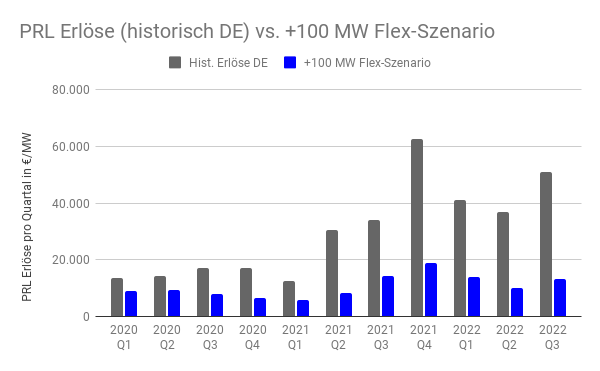

Um die Preis-Effekte über einen längeren Zeitraum abzuschätzen, habe ich die anonymen Angebotslisten ab 2020 bis zum 30.09.2022 heruntergeladen und nach den deutschen Geboten gefiltert. Anschließend habe ich in jeder Zeitscheibe die Merit Order um die teuersten 100 MW reduziert. Das dann übrig bleibende teuerste Angebot bildet den neuen Marginalpreis. Die folgende Grafik zeigt die durchschnittliche Reduzierung der Leistungspreise pro Quartal gegenüber dem jeweils teuersten deutschen Angebot.

Die Auswertung zeigt, dass eine zusätzliche Flexibilität von 100 MW den deutschen PRL Preis in diesem Zeitraum zwischen 35% und 74% verringert hätte. Während der Einfluss sich Anfang 2020 noch in Grenzen hielt, ist der Preiseffekt in den letzten Quartalen deutlich höher gewesen. Für das Gesamtjahr betrachtet wäre der PRL Erlös in 2020 von 62.000€ auf 32.000€ pro MW gefallen (-48%), in 2021 von 140.000€ auf 47.000€ pro MW (-66%) und in den ersten drei Quartalen 2022 von 129.000€ auf 37.000€ pro MW (-71%).

Einschränkungen und Zusammenfassung

Sicherlich ist meine Kern-Annahme, dass die zusätzliche Flexibilität günstiger als die teuersten 100 MW im PRL-Markt gewesen wäre, nicht immer zutreffend. Die Flexibilität hätte auch in anderen Märkten eingesetzt werden können und dort vielleicht höhere Erlöse erzielen können. Meine zweite wichtige Vereinfachung war, dass durch den Eintritt der Flexibilität immer ein lokaler, deutscher Marginalpreis gebildet wird. Hier könnte ich alternativ auch den Einfluss auf den grenzüberschreitenden Marginalpreis berechnen, allerdings ist der relative Preiseffekt wahrscheinlich ähnlich. Trotz dieser Einschränkungen halte ich die Auswertung zur groben Abschätzung der historischen Preiseffekte für sinnvoll.

Insgesamt macht der Vergleich deutlich, dass der PRL-Markt relativ klein ist und günstige Flexibilitäten einen signifikanten Effekt auf die Preise haben können. Ich persönlich bin daher bei der Abschätzung von zukünftigen Erlösen in diesem Markt eher vorsichtig und halte die Kombination von mehreren Revenue-Streams für unerlässlich. Im nächsten Teil der Artikelserie schaue ich mir daher den Markt für SRL an.

PS: Bei Fragen und Anmerkungen könnt ihr wie immer die Kommentarfunktion benutzen. Alternativ auch gerne direkt per Mail.

3 Kommentare